Интернет-блогеры могут получать неплохой доход со своей деятельности за счет донатов и размещения рекламы. С такого дохода нужно платить налоги. В статье мы узнаем, платят ли блогеры налоги и какие есть основные варианты уплаты фискальных платежей.

- Какие налоги платят интернет блогеры в Европе и за рубежом

- Нужно ли платить за рекламу на Ютуб в России и за границей

- Должны ли платить с марафонов в Инстаграм

- Схемы уплаты для разных стран

- В России

- В Украине

- В Беларуси

- Платят ли стримеры с донатов в США

- Разновидности юрлиц

- ИП

- ООО

- Физлица

- Самозанятые

- Как подобрать налогообложение

- Ответственность за неуплату

- Сравнительная таблица

- Таблица правил и сроков уплаты

- Заключение

Какие налоги платят интернет блогеры в Европе и за рубежом

По закону блогерская деятельность в интернете приравнивается к предпринимательской, если он получает с нее прибыль. Категория площадки значения не имеет — это могут быть видео-хостинги наподобие Youtube, социальные сети Instagram, личные блоги и платформы.

Видеоблогер через интернет с помощью монетизации может получать прибыль по разным сценариям — перечислим основные:

- Реклама. По закону реклама однозначно признается в качестве предпринимательства, по которому нужно платить налоги. Характер рекламы может быть различным — это могут быть платные репосты, платное рецензирование товаров и так далее.

- Донаты. Де-юре донаты признаются необлагаемыми налогами пожертвованиями. Однако де-факто существует ряд ситуаций, при которых донат будет признан прибылью. Например, если человек оформляет пожертвование, а за это он получает доступ к услугам видеоблогера.

Внимание! Тонкости и нюансы донатов регулирует налоговая, поэтому этот вопрос с ней рекомендуется обсудить заранее, чтобы не возникало спорных моментов.

Нужно ли платить за рекламу на Ютуб в России и за границей

Раньше в Ютубе действовали стандартные правила — вся прибыль с рекламы признавалась доходами, по которым видеоблогеры обязаны были платить отчисления.

1 июня 2021 года правила немного усложнились. Владелец канала обязан зайти в учетную запись аккаунта и приложить данные об идентификации личности (обычно достаточно паспорта и ИНН).

Внимание! Если он этого не сделает, то с него будет удерживаться 24% суммы со всей рекламы вне зависимости от того, гражданин какой страны будет ее смотреть. Идентификация осуществляется каждые три года.

Если владелец канала прошел идентификацию, возможно два варианта.

- Если рекламу с его канала не смотрят в США, то дополнительные налоги отсутствуют.

- Если же рекламу увидят жители США, то с каждого просмотра будет удерживаться 24% прибыли (если посмотрят жители других стран, то деньги взиматься не будут).

Должны ли платить с марафонов в Инстаграм

Все деньги на рекламе в Инстаграм считаются прибылью, по которой необходимо платить фискальные отчисления.

В Инстаграме крупные бренды сотрудничают только с зарегистрированными блогерами. Поэтому физлицам получить полноценное сотрудничество (без ИП или статуса самозанятого) сложно.

Схемы уплаты для разных стран

Блогеры обязаны делать фискальные отчисления в Европе и США. Кратко рассмотрим основные сценарии налогообложения в разных странах.

В России

В РФ существует три основных способа уплаты:

| Как физическое лицо | Подходит людям, которые редко занимаются рекламой. Ставка здесь сравнительно большая (13 либо 30%), однако человеку не придется становиться на учет и подавать отчетность. Страховые платежи не уплачиваются. |

| Как самозанятый человек | Подходит людям, которые часто занимаются рекламой, но их общая прибыль составляет не более 200 тысяч рублей в месяц. Здесь будет действовать минимальная ставка (4-6%), простой вариант отчетности. Соцвзносы вносятся по желанию. |

| Как индивидуальный предприниматель | Подойдет блогерам-рекламщикам с прибылью более 200 тысяч рублей в месяц. Стандартная ставка большая (20%), однако можно применять льготный режим УСН (ставка будет снижена до 6%) + соцвзносы. |

В России можно также зарегистрировать ООО для уплаты фискальных платежей, однако ставки там будут очень крупными, поэтому этот способ не применяется.

В Украине

На Украине действуют похожие схемы:

- Если человек не зарегистрирован в качестве предпринимателя, то прибыль будет облагаться ставкой 19,5% (18% на прибыль + военный сбор 1,5%).

- Если человек зарегистрирован ИП, то он уплачивает НДФЛ в размере 5% (если прибыль до 7 млн гривен в год) либо 19,5% (если более 7 млн в год) + страховые платежи.

- На Украине юридический статус самозанятого человека отсутствует. Система регистрации по модели ООО также не применяется (хотя для блогеров она доступна).

В Беларуси

В Беларуси действует система, которая во многом похожа на украинскую и российскую:

- Физические лица, не зарегистрированные в качестве индивидуальных предпринимателей, платят НДФЛ 13% или 30% по всем финансовым поступлениям.

- Если человек зарегистрирован ИП, он платит НФДЛ 5% + пенсионные отчисления, хотя в случае крупного заработка будет действовать стандартная ставка 13% + пенсионные.

- Статус самозанятого человека в РБ отсутствует. Блогер может зарегистрироваться ООО, но на практике эта схема применяется крайне редко (много отчислений по крупным ставкам).

Платят ли стримеры с донатов в США

В Америке коммерческий блогинг признается в качестве видения бизнеса. Система налогообложения в США запутанная и сильно зависит от законодательства штата.

Большинство блогеров работают следующим образом. Лицензия на бизнес оформляется на 2-3 года. Сильно зависит от штата к штату и размеров бизнеса, находится в пределах от 0 до 500 долларов. В большинстве штатов действует прогрессивная система, по которой ставка отчисления с доходов составляет от 0 до 35% в зависимости от формы регистрации блогинга + 2-3% на соцрасходы.

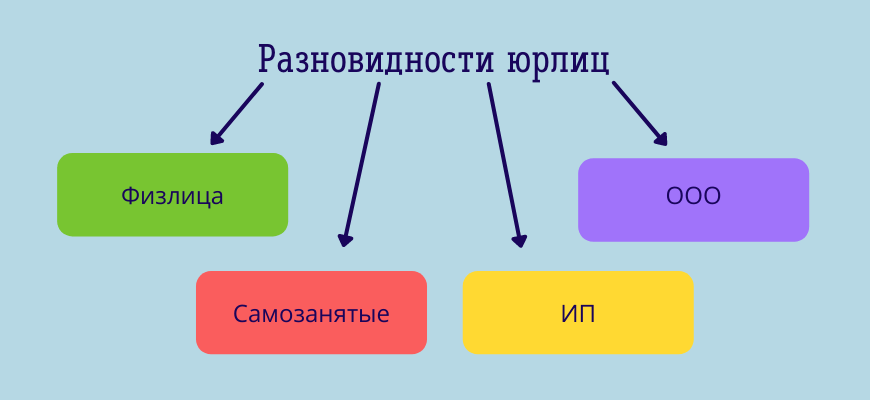

Разновидности юрлиц

В России человек может легально заниматься коммерческим блогингом по четырем моделям — в качестве физлица, ИП, самозанятого человека и ООО. Ниже каждый из вариантов будет детально рассмотрен.

ИП

Индивидуальное предпринимательство позволяет нанимать в штат небольшое количество сотрудников, а оформить его можно по двум моделям:

- ИП на общей системе налогообложения (ОСНО). Человек уплачивает НДФЛ в размере 13% + ряд мелких налогов (на имущество, транспорт и другие) + социальные платежи (32 448 рублей + 1%). Модель применяется редко, поскольку является затратной. Хотя она подходят для крупных блогинг-проектов.

- ИП на упрощенной системе налогообложения (УСН). В таком случае разумно применять режим «Доход», по которому человеку придется делать только платеж в размере 6% по всем доходам + социальные платежи (32 448 рублей+ 1%). Эта схема является более оптимальной и экономной, хотя она не подойдет для очень крупных проектов.

Этот подход оптимален, а на практике блогеры используют модель ИП чаще всего.

ООО

Блогеру в качестве юридического лица со статусом ООО регистрироваться не рекомендуется. В таком случае придется платить много налогов по крупным ставкам — на доходы (20%), на имущество (2%) и другие. Блогеру выгоднее зарегистрироваться в качестве ИП либо воспользоваться статусом самозанятого. Российские блогеры по методу ООО регистрируются редко.

Информация по теме: 23 лучших банка для ИП и ООО в 2021 году

Физлица

Если человек не зарегистрировался по схеме ИП, ООО или самозанятого, то он может оплачивать налоги в качестве физического лица. Основной платеж один — это НДФЛ:

- В размере 13% — по рекламе с российскими компаниями.

- В размере 30% — по рекламе с иностранными компаниями.

Преимущество модели заключается в том, что человеку не нужно вести бухгалтерию, а в большинстве случаев делать отчисления нужно по факту получения прибыли. Делать страховые взносы в соцфонды не нужно.

Самозанятые

Человек может зарегистрироваться по схеме самозанятого человека, если он зарабатывает в одиночку (то есть в его штате нет сотрудников, хотя он может заключать гражданско-правовые сделки). Блогеру достаточно иметь счет в банке + следует установить приложение ФНС, которое будет фиксировать все сделки.

При таком сценарии уплачиваются следующие обязательные платежи государству в бюджет:

- Налог на профдеятельность (НПД). Его размер составляет 4% (если заказчик — физлицо) либо 6% (если заказчик — юрлицо или ИП).

- Социальные платежи (на медицину, пенсию, безработицу) делаются по желанию самого блогера. Например, он может перечислять несколько процентов в ПФР — либо самостоятельно копить на старость.

Внимание! По данным Минцифры статус самозанятого действует только в ситуациях, когда месячный заработок человека составляет до 200 тысяч рублей.

Как подобрать налогообложение

По закону блогер самостоятельно может выбирать способ налогообложения. Большинство блогеров применяют такой подход:

| Если человек редко рекламирует товары или услуги | В такой ситуации можно не оформлять юридический статус ИП или самозанятого, а оплату НДФЛ можно осуществить в качестве физического лица. Конечно, здесь будет действовать более крупная ставка 13 либо 30%. Но Вам не нужно будет делать соцплатежи и подавать фискальную отчетность. |

| Если человек часто рекламирует товары или услуги, а его прибыль до 200 тысяч рублей в месяц | При таком сценарии имеет смысл зарегистрироваться в качестве самозанятого человека, поскольку здесь будет действовать минимальная ставка (4-6%). Обратите внимание, что статус действует только для блогеров-одиночек — если человек планирует нанимать сотрудника в штат, то схема неприменима — вместо нее следует применять модель из следующая пункта. |

| Если человек часто рекламирует товары или услуги, а его доходы более 200 тысяч рублей в месяц | Статус самозанятого человека получить невозможно. Поэтому доступным вариантом будет оформление индивидуального предпринимательства по модели УСН «Доходы». В такой ситуации придется платить 6% на прибыль + социальные выплаты. |

Ответственность за неуплату

Де-факто в России далеко не все блогеры платят налоги — многие предпочитают работать «вчерную», перечисляя деньги на карту.

Однако это опасная модель, поскольку чревата следующими проблемами с законом:

- Административная ответственность. Действует, если размер ущерба не достиг крупного размера (то есть он меньше 15 млн рублей за последние 3 года). Ответственность — обязанность выплачивать неуплаченные налоги + 10-20% пени + мелкие штрафы за несвоевременную регистрацию.

- Уголовная ответственность. Наступает, если размер ущерба достиг крупного размера (более 15 млн рублей за последние 3 года). Наказание — крупный штраф (300-500 тысяч рублей), принудительные работы (до 240 часов), лишение свободы (до 5 лет).

Возможно вас заинтересует: Правильное управление налоговыми рисками в любой организации – примеры и лучшие методики

Сравнительная таблица

Давайте кратко подведем итоги относительно уплаты налогов по разным моделям регистрации:

| Модель регистрации | Физическое лицо (без разрешения) | ИП по модели УСН «Доходы» | Самозанятый гражданин |

| Перечень основных налогов | 13% (российские компании) либо 30% (иностранные) | 6% по всем доходам | 4% (по сделкам с физлицами) либо 6% по доходам (по сделкам с ИП и юрлицами) |

| Социальные отчисления | Отсутствуют | 32 448 рублей + 1% | Только на добровольной основе, размеры отчислений и план выплаты определяет сам блогер |

| Особенности системы | Не идет пенсионный стаж, некоторые бренды не сотрудничают с физлицами, самая крупная налоговая ставка, минимум бумажных вопросов | Идет пенсионный стаж, с ИП сотрудничает большинство международных компаний и брендов, маленькая ставка, придется строго отчитываться по финансовым операциям | Пенсионный стаж по выбору человека, с такими лицами сотрудничает много международных организаций, минимальная налоговая ставка, не слишком строгий финансовый учет |

Таблица правил и сроков уплаты

В завершение узнаем, когда нужно отчитываться и уплачивать налоговые платежи для разных систем регистрации:

| Схема налогообложения | Когда отчитываться по финансовым операциям | Когда уплачивать финансы |

| Физлицо | До 30 апреля следующего года | До 15 июля следующего года |

| ИП по модели УСН «Доходы» | До 30 апреля следующего года | 3 авансовыми платежами — но не позднее 25 апреля, 25 июля и 25 октября в следующем учетном году |

| Самозанятые работники | Фискальная отчетность формируется автоматический за счет приложения «Мои налоги», отдельно подавать не нужно | Каждый месяц на основании листа из ФНС, но не позднее 25 числа в следующем месяце |

Заключение

- Видеоблогеры платят налог с доходов по своим каналам. Налогообложение действует в России, США, Украине, Беларуси, европейских странах.

- Существует три схемы уплаты налогов блогерами. Хороший вариант уплаты — регистрации блогера в качестве предпринимателя на УСН.

- При ИП на УСН человек будет платить 6% с доходов + социальные платежи. Отчетность подается 1 раз, платежи уплачивают авансом 3 раза в году.

- Также можно делать отчисления в качестве физического лица или самозанятого человека. Еще один вариант — ООО, однако применяется редко.